快讯

医美行业观察

敷尔佳上市在即,火爆的医用敷料赛道是谁都玩得转的吗?

导读:9月30日,哈尔滨敷尔佳科技股份有限公司(简称:敷尔佳)申请创业板IPO审核状态变更为“已问询”。中信证券为其保荐机构,拟募资18.9661亿元。随着医美市场的火热,医用敷料市场也一并被点燃,重要玩家敷尔佳的上市进程又前进了一步。

今天就以敷尔佳为例谈谈医用敷料市场的玩家们要面对的问题及发展方向。

弗若斯特沙利文指出,皮肤护理行业根据概念和定位的不同,可以分为基础护肤品和专业皮肤护理产品,基础护肤品和专业皮肤护理产品的市场规模由 2016 年的1478 亿元和 92 亿元增长至2020 年的2504 亿元和 265 亿元,年均复合增长率为 14%和 30%。预计到 2025 年,基础护肤品和专业皮肤护理产品的市场规模将达到 4495 亿元和 767 亿元,2020 年-2025 年年复合增长率分别为 12%和 24%。

进一步细分,专业皮肤护理产品可以分为功能性护肤品和医疗器械类敷料产品。功能性护肤品和医疗器械类敷料产品的市场规模由 2016 年的 89.7 亿元和 2.3 亿元增长至 2020 年的 223.4 亿元和 41.8 亿元,年均复合增长率为 25.6% 和 105.7%。预计到 2025 年,功能性护肤品和医疗器械类敷料产品的市场规模将达到 565.5 亿元和 201.4 亿元,2020 年-2025 年年复合增速分别为 20%、37%。

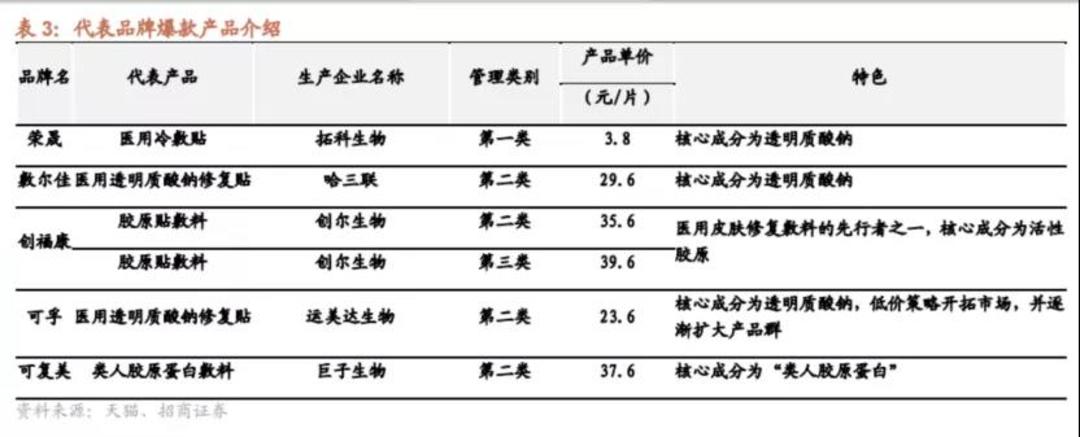

更加专业的医用敷料越来越受到用户的欢迎,不仅仅是敷尔佳,创尔生物、巨子生物等其他头部玩家也同样迎来了爆发。

问题来了,功能性护肤品和医疗器械类敷料产品是如何走进医美场景的?

需求是被创造出来的,医美也是,随着医美衍生出来的其他产品需求更需要被创造。

以即将上市的敷尔佳为例,它目前拥有 30 多种「专业皮肤护理」产品,主打敷料和贴、膜类产品,并推出了水、精华及乳液、喷雾、冻干粉等其他形态产品,其中有 4 款产品为械字号,30 款产品为妆字号。根据其财报显示:

截至 2021 年 Q1 ,面膜营收占比最大

面膜类(含涂抹式面膜):1.32 亿元,占比 87.47%;

水、精华及乳液类:711 万元,占比 4.70%;

冻干粉类:410 万元,占比 2.71%;

凝胶类:400 万元,占比 2.64%;

其他(包含喷雾类):375 万元,占比 2.48%。

从美妆护肤的角度来看,用户从简单的护肤一步步进阶、学习,有数据显示:消费者对护肤步骤处于不断进阶、学习过程中,当前已经有42%的消费者护肤通过爽肤水→肌底液→精华→眼霜→乳液/面霜→面膜六个步骤完成,对护肤品及彩妆需求不断增加。

护肤步骤逐渐进阶带来对面膜、精华、眼霜的关注增加。这种进阶之路也给衍生于医美的产品一种启示,不去打破人们已有的护肤规律,而是增加产品使用的护肤场景,增加护肤场景比改变护肤习惯来得容易。相较于水乳精华这种产品,面膜类产品更容易俘获消费者。

行业内经常有人调侃“功效护肤的尽头是医美”,在增加了护肤场景之后,能更好地适应医美术后修复,功效型护肤品也逐渐走向医美的阵地。

所以,总结来看,不管是医用敷料产品还是功能性护肤产品,都是在不断扩宽护肤场景的基础上一步步走向医美市场的。

而走向医美市场至关重要的一步一定是渠道。

同样以敷尔佳为例,渠道端以线下经销渠道为主导,经销商分级管理、分销联盟系统平台、实体渠道经销多维度保障线下渠道管理,内部考核机制下不断培育壮大存量经销商体系,集中渠道规模和发挥渠道优势;线上渠道抢先多点布局,各平台分发宣传,也不断借助天猫、抖音等渠道实现 C端快速放量。

这里值得一提的是,海外功能性护肤品牌在渠道布局上,电商略显滞后,且出于盈利考核要求退出药房赛道,以线上渠道为主;国内的功能性护肤品牌则多从医院起家,且有多位皮肤科及三甲医院背书,从线下往线上引流,同时塑造品牌专业度。

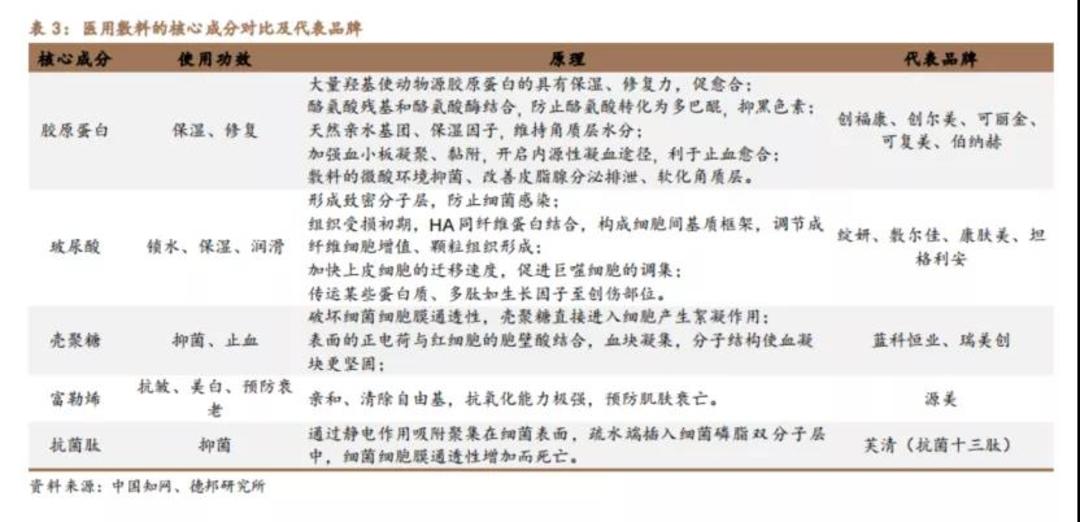

而医用敷料产品由于使用的核心成分是医美领域中玻尿酸、胶原蛋白等,对于普通用户来说,认知度不高,而且产品间的差异也不大,如果没有专家背书,很难脱颖而出。

所以另一个问题就是:医用敷料品牌的原料在助力产品出圈上有多大作用。

医用敷料品牌相比于功能性护肤品,在把握美容院、医院、药房等线下渠道的基础上,更需要获得C端认知度。像玉泽、薇诺娜等品牌其产品成分是比较常见的马齿笕、积雪草等,所以在对用户的普及过程中是更加顺畅且占优势的。

而随着中国医美市场的教育,以玻尿酸、胶原蛋白为主的原料产品已经得到越来越多用户的认知,但同时其他医美原料仍需要深度普及,例如壳聚糖,主要品牌有蓝科恒业、瑞美创;富勒烯,主要品牌有源美;抗菌肽,主要品牌有芙清……这些原料相对小众,亟需做市场教育。

最后纵观医用敷料市场,随着医美接受度的不断提高,这个市场也在不断扩大,并且包括功能性护肤品在内的产品也算一半产业进入了医美市场。但是严谨来看,医用敷料产品仍然是占比最大的一类。

首先明确医用敷料要具有械字号批文,械字号产品按照风险等级划分为三类,按照风险等级由低到高对应不同等级的行政等级监管机构,一类医疗器械需向市级政府提供备案资料,实行备案管理制度;二类及三类医疗器械实行注册管理制度,二类需向省、自治区、直辖市提供资料,而三类医疗器械则需向国务院进行申请,并且提交的申请材料中需包含检验机构出具的检验报告及临床试验报告,审查过程严格,二类及三类医疗器械的注册要求较高,存在稀缺性。

所以即便现在看来,功能性护肤品,甚至妆字号产品纷纷入局医用敷料市场,但实际上在很多应用上,尤其是医美术后修复领域,其产品是不合规的。

而通常来说,械字号中任何一类都比妆字号产品的审批更加严格,尤其是三类医疗器械,要求更高,存在比较大的稀缺性。

这也就决定了在医美术后修复市场中虽然入局者不断增多,但总体竞争过程是缓慢的,所以对于现阶段的几大玩家来说,还有很长一段时间的红利期。

文章来源:医美产业笔记

版权声明:转载医美医美行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:pingshalaile)。违规转载法律必究。

扫描二维码,第一时间获取医美行业的资讯和动态。

从此和医美医美行业观察建立直接联系。

本栏目文字内容归ymguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 医美行业观察 | 京ICP备20027311号-1

参与评论