快讯

医美行业观察

2022年中投融资报告| 从资本市场看医美行业趋势

导读:今年上半年,医美领域的投融资事件并不算多,所涉赛道也并不复杂。但是从投资方向上来看,延续甚至加强了2021年的趋势。

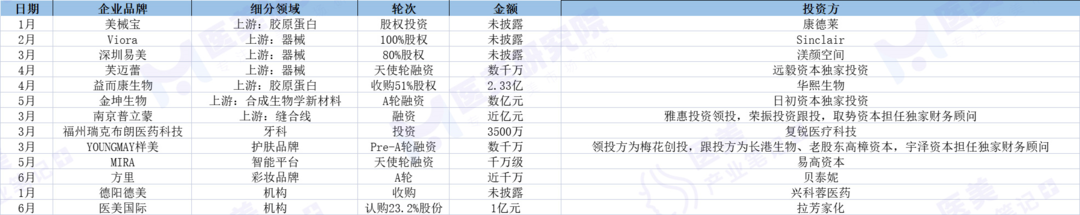

医美产业笔记结合公开资料统计, 在2022年1月1日至6月30日期间,国内医美相关公司的投融资事件共有13起,总额约合8.04亿人民币。

【注:很多融资事件中,对外透露的融资金融并不明确,为了方便统计,我们统一设定,数百万融资取300万;数千万融资取3000万;另外,保守起见,近千万融资我们取600万计算,近千万美元则取600万美元;千万级指1000万;近亿元指6000万;上亿元指1亿元。过千万指1000万,过亿指1亿。未公开金额的不计入内。】

(公开资料整理)

一、上游依然是热赛道

一直以来,在行业的认知中,医美上游在整个医美产业链中长期占据着绝对的优势,高利润、高回报,也是其在发展中的醒目标签。

从二级市场来看也是这种趋势,13起投融资事件中,上游相关的有6起,集中在药械和器械领域。

1、胶原蛋白市场大爆发

如果说2021年是再生针剂元年,那2022年就是胶原蛋白爆发的元年。

从企业动作上来看,首先相关企业的上市进程加速推进。以锦波生物、巨子生物为代表的胶原蛋白企业在今年递表,准备上市。

巨子生物是一家研发、生产以重组胶原蛋白为关键生物活性成分的皮肤护理产品公司,同时也开发生产部分功能性的食品。今年5月5日,正式向港交所递交招股说明书,拟在主板上市。

锦波生物成立于2008年3月28日,是一家以功能蛋白系统性创新研发为核心驱动的生物材料企业。今年6月6日,山西锦波生物北交所IPO申请获受理。

另外据了解,目前北交所亦成为不少医美类公司申报的主要战场,例如面膜企业创尔生物在科创板IPO注册环节撤回申报材料后也是选择转战北交所。

对于胶原蛋白的趋势,业内人看的比较清楚。上半年的投融资事件显示:康德莱投资美械宝、华熙生物投资益而康生物。

据公开资料显示,美械宝成立于2019年8月,是一家医美正品供应链B2B平台,拥有医疗美容、护肤养护、医疗设备、医用耗材等几大产品线,旗下品牌包括胶原蛋白产品Onlyfun维壹美“嘭嘭胶原”等。但据了解,维壹美是二类医疗器械。

相比之下,华熙生物投资的益而康生物更受到市场关注。公开资料显示,北京益而康生物工程有限公司创建于1997年,公司深耕胶原蛋白类医疗终端产品多年,其产品已经覆盖全国各省市。智慧芽数据显示,益而康生物目前共有20余件专利申请,其中发明专利近10件,公司专利布局主要集中于胶原蛋白、吸收促进剂等相关领域。

整体上来看,益而康生物这个标的似乎更优秀。通过梳理发现,收购事件起源于益而康生物发起的51%股权转让竞拍。据了解到的信息,赛升药业曾递交标书参与投标。最终华熙生物以2.33亿获得了该股权。

从华熙生物角度看,一直以来,华熙生物以透明质酸广为人知,并在这一领域处于领先地位。从今年开始,华熙生物在各公开场合都强调自己是一家生物科技公司。所以在依托透明质酸并开展各项终端产品之后,华熙生物将目标瞄向了更广阔的领域,它今年的动作主要集中在胶原蛋白、合成生物等赛道。

——

在这里提一下上半年投融资事件中金坤生物获得日初资本独家投资数亿元A轮融资,金坤生物是一家致力于生物医用高分子材料以及高端医疗器械研发、生产、销售的集团型公司,主攻第四代生物医用材料——聚左旋乳酸(PLLA,即童颜针主要材料)、聚乙丙交酯、聚己内酯的研发、生产与销售,尤其专注于PLLA在医疗美容和生活美容领域的应用和产业化。目前原材料及成品销往全球30多个国家,80多个地区。

然后是南京普立蒙获近亿元融资事件,普立蒙已经不能被单纯定义为医用缝合线研发销售商,如今已推出倒刺线等医用耗材产品,也布局了童颜针等消费医美产品。据报道,消费医美方面,重组胶原蛋白敷料已取得二类证,童颜针项目已于2021年进入临床试验阶段。

2、能量源器械大势所趋

从被投资标的来看,包括苏州芙迈蕾、深圳易美和美国Viora公司。

拒公开资料显示:芙迈蕾是一家国产高端医美器械制造商,成立于2021年9月,目前正在自主研发皮秒激光治疗仪、光声成像皮肤检测仪和光声引导下的皮秒激光治疗仪等高端产品。

苏州芙迈蕾医疗科技有限公司(后称“芙迈蕾”)宣布完成由远毅资本独家投资的数千万元天使轮融资。本轮资金将主要用于技术优化、相关产品管线研发、产品注册申报、品牌建设以及市场拓展等。

另外两起器械投融资事件,大众可能更关注的是投资方。深圳易美的投资方是四环医药旗下的渼颜空间,众所周知,渼颜空间是肉毒素品牌乐提葆在中国的代理公司。因为一些纷争,渼颜空间拥有的乐提葆的代理权限仅到2025年,从今年开始,可以很明显地看到四环医药开始积极布局医美其他赛道。

深圳易美拥有准直型超声和浅表聚焦型超声二合一的专利技术。据了解,此次收购深圳易美将有助于集团拓展在光电设备领域的布局,依托深圳易美现有技术平台,及其在超声及冷热溶脂技术优势,集团未来将继续加大在创新型医学美容医疗器械领域研发与引进的资源投入。

另一起是华东医药英国全资子公司Sinclair收购Viora公司100%股权。Viora公司是一家专注于医美无创及微创能量源设备的公司。也由此,华东医药的医美生意再次纳入高端美容设备。

早在2021年2月,Sinclair就以6500万欧元股权对价款及最高不超过2000万欧元销售里程碑付款,收购西班牙能量源型医美器械公司High Tech100%股权,进一步覆盖非手术类主流医美产品。

除此之外,华东医药引进美国R2公司的冷触美容仪酷雪Glacial Spa®已于今年3月在国内5大城市的首批合作机构开展销售和服务,今年3月24日,酷雪旗舰店正式登陆天猫,开启线上销售模式。

华东医药在医美器械领域下了大手笔,可见其对能量源器械领域的重视。

二、机构投资表现平平

近两年的医美行业,互联网平台和机构的被投事件明显下降。2022年上半年,没有医美互联网平台被投资事件,机构也仅有2起。

其一是兴科蓉医药向第三方收购医疗美容服务公司德阳德美股权;其二是拉芳家化全资子公司Hawyu(HK)Limited同意认购医美国际新发行的合计21413276股普通股,总金额为人民币1亿元,占医美国际已发行总股数的约23.2%。

值得一提的是兴科蓉医药,主要业务是人血白蛋白等血液制品的生产营销及渠道管理工作。此前在2021年9月,兴科蓉医药就曾宣布要开发注射用聚己内酯微球面部填充剂及其材料,布局医美行业。这次收购德美医疗美容,可以看作是公司医美战略的延续。

三、其他

除以上有明确趋势的被投资领域外,目前的投融资事件还包括牙科、护肤品、彩妆,以及智能平台。

任何趋势都是经过长时间的验证才能形成,目前来看,仅半年的数据还不能揭示出这方面的动向。

文章来源:医美产业笔记

版权声明:转载医美医美行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:pingshalaile)。违规转载法律必究。

扫描二维码,第一时间获取医美行业的资讯和动态。

从此和医美医美行业观察建立直接联系。

本栏目文字内容归ymguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 医美行业观察 | 京ICP备20027311号-1

参与评论